株式会社帝国データバンクでは、保有する「商流圏※1」データをもとに、㈱イトーヨーカ堂を頂点とするサプライチェーン(供給網)について調査・分析を行った。

<調査結果(要旨)>

-

「イトーヨーカ堂」の供給網、全国に1万社 派生する取引高は1.8兆円規模

[注1] 「商流圏」データについて

帝国データバンクが特許を取得した「個別企業間の全取引シェアを推計するモデル(NIHACHI)」を用いて、任意の頂点企業における商流上(サプライチェーン)の傘下企業や取引企業において、各社の売上高が頂点企業にどの程度依存しているかを算出(特許取得済)したデータ。頂点企業の直接取引先(一次取引先、Tier1)だけではなく、頂点企業と直接取引がないTier2(二次取引先)以降の間接取引でも売上高依存度を把握でき、頂点企業との取引額を推計できる点が特徴。

[注2] 「売上高依存度」について

上記「個別企業間の全取引シェアを推計するモデル」を用いて、任意の頂点企業に対して売上の1%以上を依存している企業

「イトーヨーカ堂」の供給網、全国に1万社 派生する取引高は1.8兆円規模

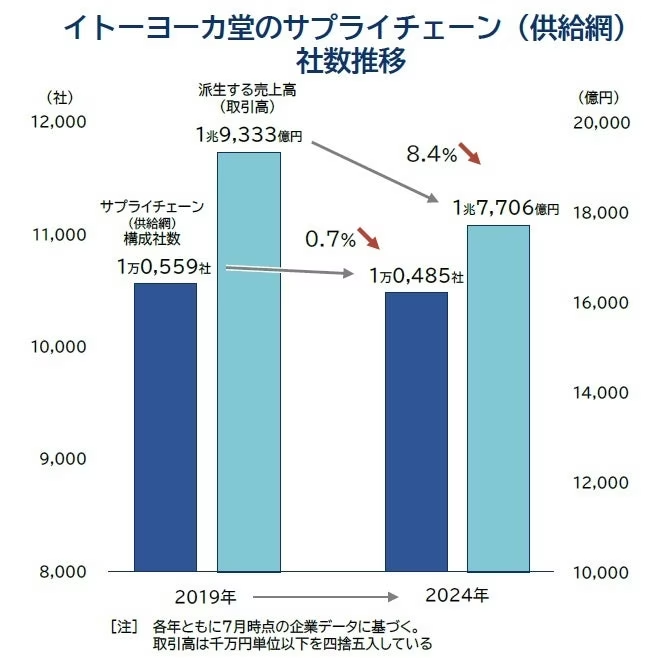

国内有数の規模を擁する総合スーパー「イトーヨーカ堂」(以下「ヨーカ堂」)向けに生鮮品を供給する企業や、テナント出店などで取引があるサプライチェーン企業(供給網)の総数は、2024年7月時点で国内に1万485社判明した。派生する売上高(=取引高)は1兆7706億円にのぼり、同社の年間売上高・8149億円(2024年2月期)の約2.2倍の規模に上った。

一方で、5年前の2019年(社数:1万559社 取引高:1兆9333億円)と比較すると、社数では74社・0.7%の微減にとどまったものの、取引高は1627億円・8.4%の減少となった。地方を中心にヨーカ堂店舗の閉鎖が続くなかで供給網は維持されたものの、売り上げ規模は大きく縮小した。

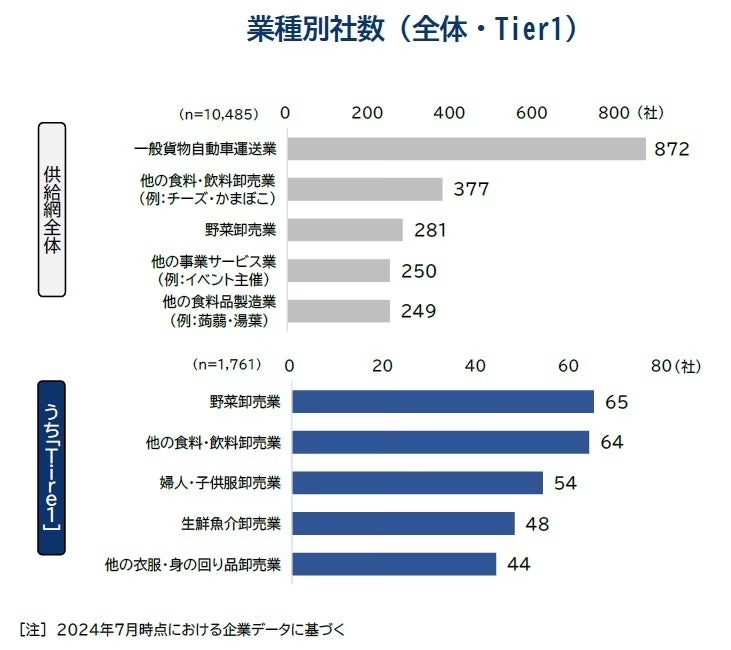

供給網を構成する企業を業種別に見ると、配送業務などを担う「一般貨物自動車運送」が872社を占めた。店舗間配送のほか、ヨーカ堂向けに物品を供給する企業間輸送などの業務が多いことを背景に、「他の食料・飲料卸(バター、水産練り製品など)」(377社)に比べて2倍以上の水準だった。このうち、ヨーカ堂と直接取引を行う企業(Tier1)をみると、「野菜卸」(65社)が最も多く、「他の食料・飲料卸」(64社)、「生鮮魚介卸」(48社)など、生鮮食品を中心とした商社が多くみられた。また、同社の特徴として祖業の衣料品に強みがあったことも背景に、「婦人・子供服卸」(54社)などアパレル産業も上位となった。

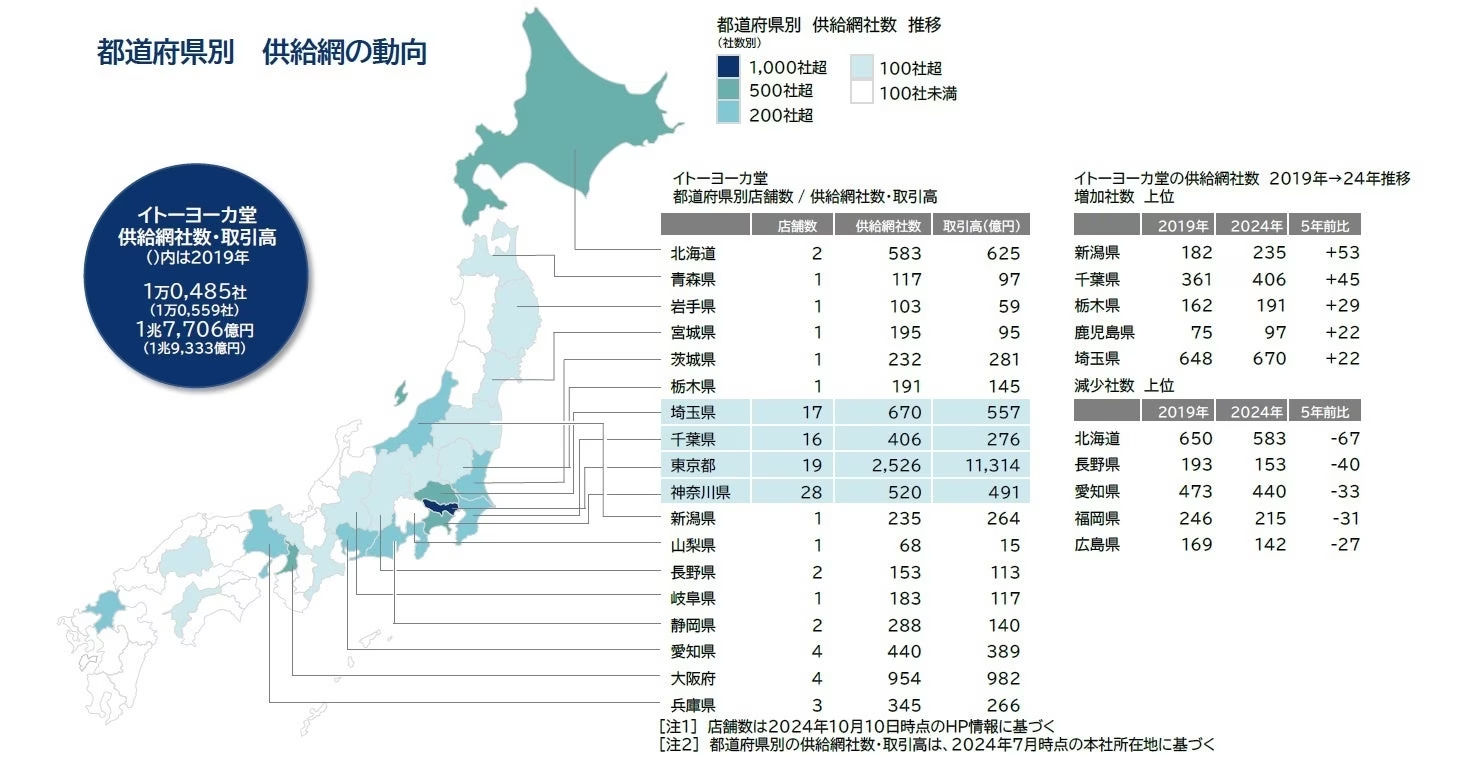

都道府県別に見ると、社数で最も多いのは「東京都」の2526社、取引高は1兆1314億円に上った。埼玉県・千葉県・神奈川県を含めた首都圏エリアで、社数ベースで約4割、取引高では約7割を占め、ヨーカ堂の供給網は首都圏に本社を置く企業を中心に構成されている。

一方、5年前(2019年)と比較すると、都道府県別に社数で「減少」が28、「増加」が16となった。なかでも社数の減少が最も大きいのは「北海道」で、取引社数は650社→583社と67社・10.3%減少した。北海道では、既に札幌都市圏を含め全店舗の閉鎖が決定しており、閉鎖対象の店舗などへ商品配送を行っていた企業の供給網で影響が及ぶ可能性がある。ヨーカ堂の店舗網が東日本に比べて少ない近畿以西では、取引企業数が100社未満のエリアが多いほか、5年前に比べて減少となった県が多くみられた。

事業再編後の戦略に注視

アリマンタシォン・クシュタール社(Alimentation Couche-Tard、カナダ)から買収提案を受けたことを受け、国内流通大手のセブン&アイ・ホールディングスは、企業価値向上策として傘下のイトーヨーカ堂(以下「ヨーカ堂」)など食品スーパーや外食、専門店事業など、主力となるコンビニエンスストア以外の非中核事業を整理する方針を明らかにした。同社は既に、運営するGMS型店舗について首都圏を中心に集約し、2026年までに国内33店舗を閉鎖する構造改革を進めている。こうしたなか、多くの店舗が閉鎖された北海道ではヨーカ堂への供給網を構成していた企業数が5年前から1割減少した地域もみられた。同社の事業再編が、ヨーカ堂向けに生鮮魚介や青果の供給を担う中小企業に広く影響を及ぼす可能性があり、動向に注視が必要となる。