株式会社KADOKAWA(本社:東京都千代田区、取締役 代表執行役社長 CEO:夏野剛、東証プライム:9468)は、2024年5月9日(木)、2024年3月期通期決算を公表いたしました。

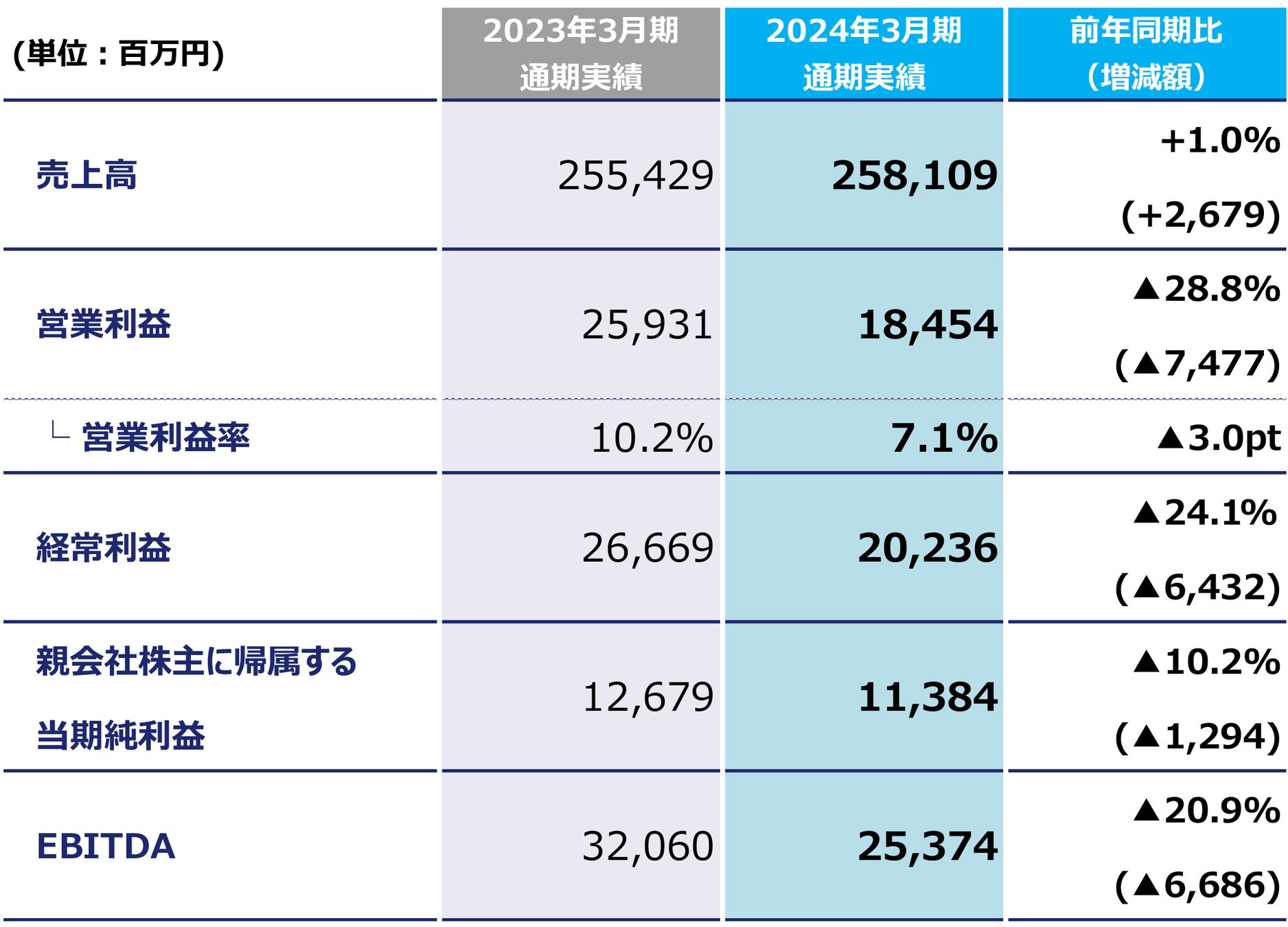

■2024年3月期 通期連結業績ハイライト

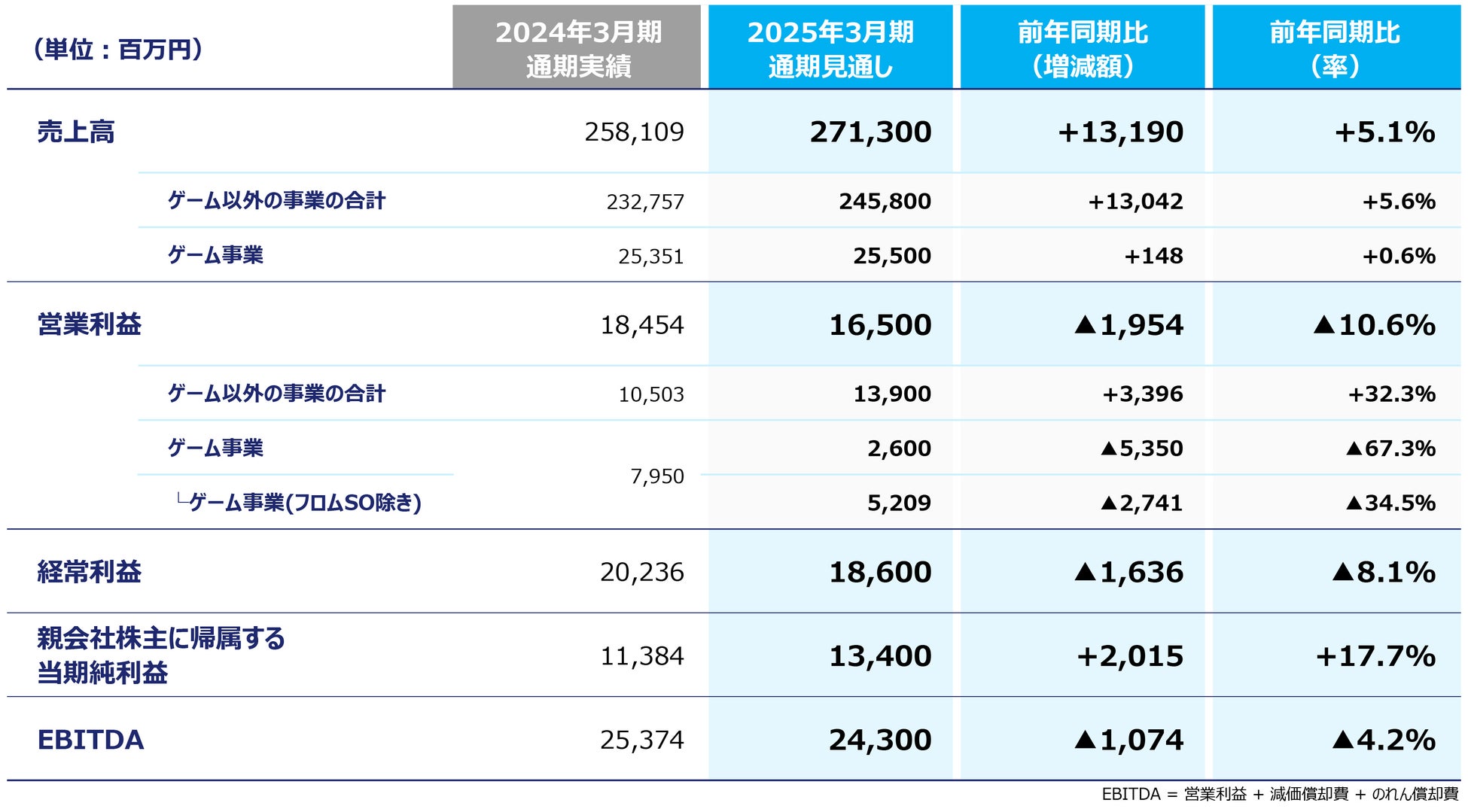

◆売上高 2,581億円(1.0%増)、営業利益 184億円(28.8%減)

●売上高は、国内外紙書籍の減収を電子書籍やライセンス収入の成長が吸収しセグメント全体として増収となった出版・IP創出セグメント、ラインアップの充実により過去最高業績を実現したアニメ・実写映像セグメント、継続的な展開地域の拡大などにより生徒数が順調に増加した教育・EdTechセグメントがけん引し、増収となりました。

●営業利益は、出版・IP創出セグメントにおける原価高および人材投資や将来の返品率改善に向けた投資、ゲームセグメントにおける減収影響、WebサービスセグメントでのITインフラ投資などにより、減益となりました。

EBITDA = 営業利益 + 減価償却費 + のれん償却費

※従来「出版」としていた報告セグメントの名称を「出版・IP創出」に、従来「映像」としていた報告セグメントの名称を「アニメ・実写映像」に変更しております。この報告セグメントの名称変更がセグメント情報に与える影響はありません。

※当期決算の詳細については、当社グループ ポータルサイト「IR情報」ページをご覧ください(https://group.kadokawa.co.jp/ir/)

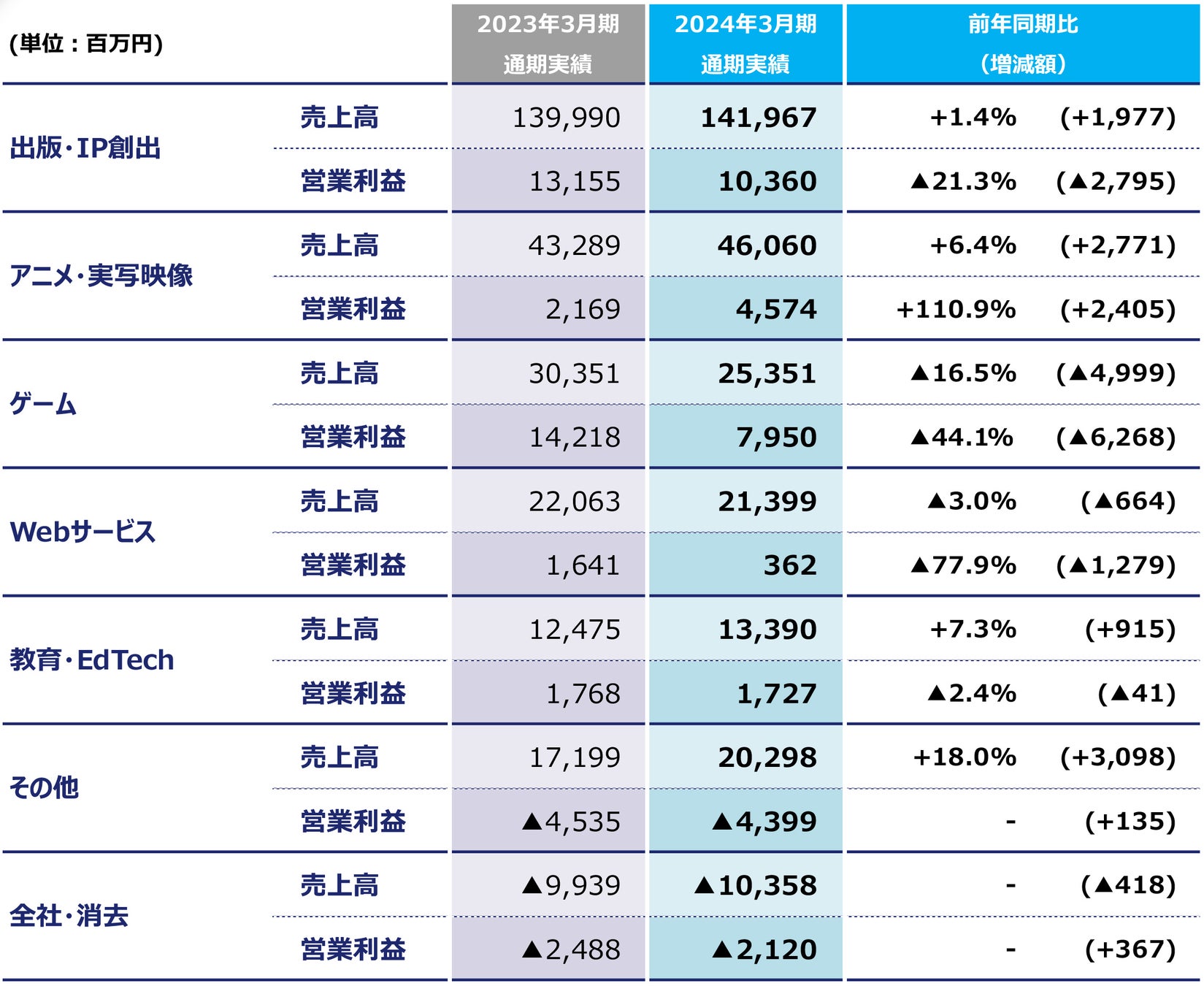

■2024年3月期 通期連結業績 各セグメントの業績

◆出版・IP創出セグメント

電子書籍・電子雑誌では、メディアミックス作品を中心として国内自社ストア・他社ストア向け販売ともに好調に推移しております。

書籍・雑誌は、アジアでは堅調に成長しましたが、米国では過去数年間の急激な需要増の反動による書店の発注抑制・返品増が継続したことなどにより、海外事業全体で減収となりました。国内では、新規IP数が増加したものの、市場全体の縮小影響等により減収となりました。新刊では、児童書の『パンどろぼうとほっかほっカー』、『メメンとモリ』や、コミックの『山田くんとLv999の恋をする(7)』、『光が死んだ夏(3)』などの販売が売上高に貢献しました。また、当社の出版IPの使用を他社に許諾することで得られるライセンス収入が堅調に伸長しました。

利益面では、資材費の上昇に伴う原価増や、当事業の中長期的な成長を見据えた人材投資、将来の返品率改善に向けたデジタル製造工場・新物流設備への投資などにより費用が増加し、減益となりました。

◆アニメ・実写映像セグメント

アニメでは、『ダンジョン飯』や『【推しの子】』、『異修羅』などの人気タイトルの国内・海外配信向けやゲーム・グッズ向けのライセンス収入が好調に推移し、力強く成長しました。実写映像では、『わたしの幸せな結婚』や『首』、『マッチング』などの自社原作の実写映像化作品が貢献し増収となり、セグメント全体で増収となりました。

利益は、上記増収影響などにより増益となりました。

◆ゲームセグメント

㈱フロム・ソフトウェアの新作『ARMORED CORE VI FIRES OF RUBICON』の国内外の販売や過去作品のリピート販売が好調に推移したことに加え、㈱スパイク・チュンソフトの新作『超探偵事件簿 レインコード』や『不思議のダンジョン 風来のシレン6 とぐろ島探検録』が売上高に貢献しました。一方で、前期の『ELDEN RING』の業績貢献が大きかった影響により、減収減益となりました。

◆Webサービスセグメント

動画コミュニティサービスでは、「ニコニコ」の月額有料会員(プレミアム会員)が3月末には117万人となり、前年3月末から減少となったことに加え、投資効果に鑑み一部広告関連サービスを縮小させたことにより減収となりました。各種イベントの企画・運営では、2023年8月開催の『Animelo Summer Live』などの貢献により増収となりましたが、セグメント全体では減収となりました。

利益は、動画コミュニティサービスの減収影響に加え、将来の開発スピードアップやコスト効率性向上のためにITインフラ投資を増加させたことなどにより、減益となりました。

◆教育・EdTechセグメント

クリエイティブ分野の人材育成スクールを運営する㈱バンタンでは、展開地域拡大に加え、強化を進めている社会人コースを中心とした生徒数増加により、増収となりました。また、㈱ドワンゴによるN高等学校・S高等学校向け事業では、同校の通学コース向け新キャンパス開設などにより生徒数が引き続き増加し、堅調に推移しています。この結果、セグメント全体で増収となりました。

利益は、バンタンにて2024年4月に開校の新スクール「KADOKAWAアニメ・声優アカデミー」などでの生徒獲得のために積極的に広告宣伝費を投下したことにより、減益となりました。

◆その他セグメント

施設運営事業では増収となりました。MD事業でも、フィギュアの売上高が順調に拡大し増収となったことに加え、一部新規サービスの拡大もセグメント全体の増収に貢献しています。利益は、施設運営事業における一部事業撤退やコスト適正化の効果を中心に、増益となりました。

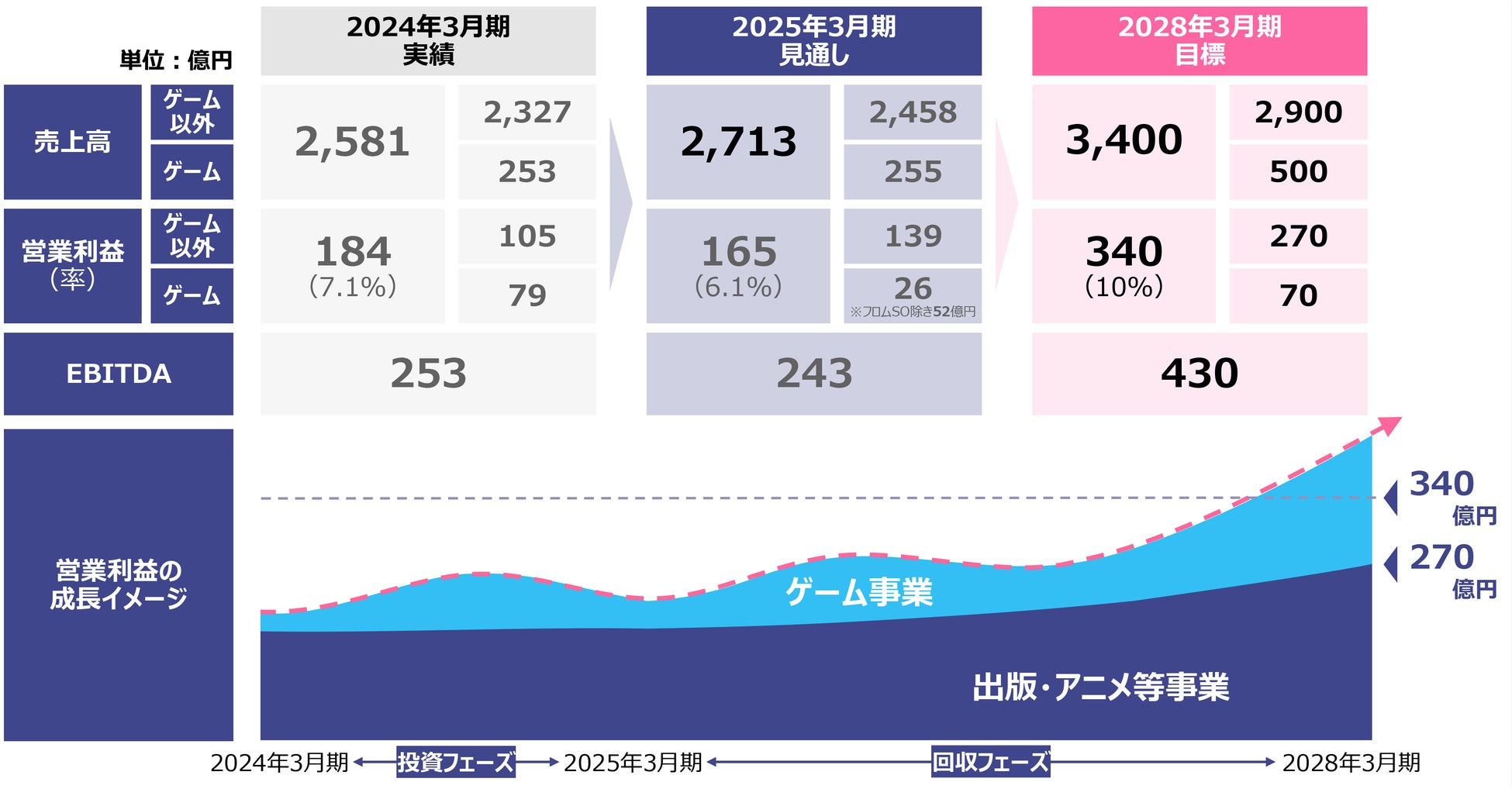

■2025年3月期 連結業績見通し

●当社は、2028年3月期を最終年度とする中期経営計画において、出版IP数の拡大、アニメIPの大型ラインアップやゲームのパイプラインの拡充などを通じて、IPを安定的に創出するとともに、海外拠点の拡充、グローバルで一体となったメディアミックス展開、流通IP数の増加などによりIPのLTV(Life Time Value)を最大化させる「グローバル・メディアミックス with Technology」を推進しています。

●出版・IP創出セグメントにおける2023年以降の海外5拠点の新設や2024年3月期の新規出版IP数5,900点到達をはじめ、アニメにおける自社制作スタジオ拡大による制作力強化、教育セグメントにおける着実な生徒数増加を含め、各重点施策は順調に進捗しています。

●本中期経営計画2年目となる2025年3月期においては、売上高は2,713億円(5.1%増)、営業利益は165億円(10.6%減)を見込んでいます。

・安定的な業績成長を目指す「ゲーム以外の事業」の合計では増収増益(売上高:5.6%増、営業利益:32.3%増)を見込んでいます。さらなるIP創出力強化とメディアミックス推進によりこれまでの増収トレンドが継続するとともに、利益面では出版・IP創出セグメントの回復に加え、Webサービス、教育・EdTech、その他の各セグメントでも改善し、「ゲーム以外の事業」合計で成長フェーズに回帰する見通しです。

・業績変動の大きい「ゲーム事業」では、増収減益(売上高:0.6%増、営業利益:67.3%減)を見込んでいます。㈱フロム・ソフトウェアのストック・オプション費用計上もあり減益計画ではありますが、新作のヒットと過去作の売り伸ばしにより、計画値を超える業績達成を目指します。

関連URL :